முதலீட்டாளர்கள் இனி என்ன செய்யவேண்டும்?

அதிக நடைமுறைச் சிக்கல் இல்லாத முதலீடு, உத்திரவாத வருமானம், அரசே நடத்தும் திட்டம், மாதாமாதம் சிறு சேமிப்பு என அனைத்து வகையிலும் இந்தியாவின் கடைக்கோடி மனிதர்களையும் தொட்டவை அஞ்சலக சிறு சேமிப்புத் திட்டங்கள்.

இந்தத் திட்டங்கள் வந்தபிறகுதான் குடியிருக்கச் சொந்தமாய் ஒரு வீடு, பிள்ளைகளின் நல்ல படிப்பும் திருமணமும் என நடுத்தர மற்றும் அதற்கும் கீழ் உள்ள மக்களின் கனவுகள் நனவாகத் தொடங்கின.

ஆனால், இன்று அந்தக் கனவுக்கும் பங்கம் வந்துவிட்டது. சிறு சேமிப்புத் திட்டங்களுக்கு இதுவரை கொடுத்துவந்த வட்டியைத் தற்போது குறைத்திருக்கிறது மத்திய அரசு. வருகிற 1-ம் தேதி முதல் புதிய வட்டி விகிதம் நடைமுறைக்கு வருகிறது. இப்படியொரு அதிர்ச்சியை யாரும் எதிர்பார்க்கவில்லை.

இந்த வட்டி குறைப்பு பற்றிய விஷயம் தெரியாமலே பலரும் இந்த சேமிப்புத் திட்டங்களை இன்னும் மலை போல் நம்பியிருக்கிறார்கள்.

சேமிப்புத் திட்டங்களும் வட்டி குறைப்பும்!

நாட்டின் பெரும்பாலான நடுத்தர மற்றும் கீழ்தட்டு மக்களின் இரண்டாவது வருவாயாக இருந்து வருபவை, தபால் நிலையம் மற்றும் பொதுத்துறை வங்கிகளில் செயல்பட்டு வந்த அரசு சிறுசேமிப்புத் திட்டங்கள். இந்த சேமிப்புத் திட்டங்களில் இருப்பவர் களுக்குக் கணிசமான வருவாய் அதன் வட்டி மூலம் கிடைத்து வந்தது.

இதில் மிக முக்கியமானவையாகக் கருதப்படுபவை பிபிஎஃப் என்று சொல்லப்படும் பொது சேமநல நிதி சேமிப்புத் திட்டம், செல்வ மகள் என்று அழைக்கப்பட்ட பெண் குழந்தைகளின் எதிர்காலத்துக்கான சுகன்யா சம்ரிதி சேவிங்ஸ் திட்டம், கிஸான் விகாஸ் பத்ராஸ் திட்டம் ஆகியவை.

சமீபத்திய அரசு அறிக்கையின்படி, கிஸான் விகாஸ் பத்திராஸில் டிசம்பர் 2015 வரை ரூ.17,000 கோடிக்கு இருப்பு வைக்கப்பட்டுள்ளது. மேலும், பெண் குழந்தைகளின் எதிர்காலத்துக்கான சேமிப்புத் திட்டமான சுகன்யா சம்ரிதி திட்டத்தில் 80 லட்சம் கணக்குகள் தொடங்கப்பட்டுள்ளன. அதன் டெபாசிட்டுகள் ரூ.3,400 கோடியைத் தாண்டியிருக்கிறது.

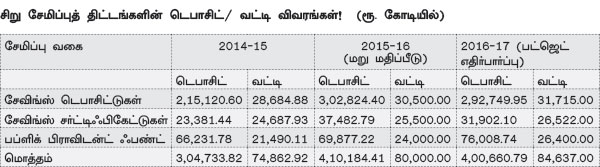

2014-15-ல், சிறுசேமிப்புத் திட்டங்களில் இருப்பு வைக்கப்பட்ட தொகை ரூ.40,080.15 கோடி. நவம்பர் 30, 2015 நிலவரப்படி, சேமிப்பு மற்றும் பத்திரங்களில் இருப்பு வைக்கப்பட்ட தொகை ரூ.22,364.73 கோடியாக உயர்ந்திருக்கிறது. அந்த ஆண்டில் எதிர்பார்க்கப்பட்ட டெபாசிட் ரூ.13,025.17 கோடி. இதைவிட இரண்டு மடங்கு அதிகமாக டெபாசிட் ஆனது. பிபிஎஃப்-ம் 19% அதிகரித்து, ரூ.12,446.15 கோடி இருப்பு வைக்கப்பட்டது.

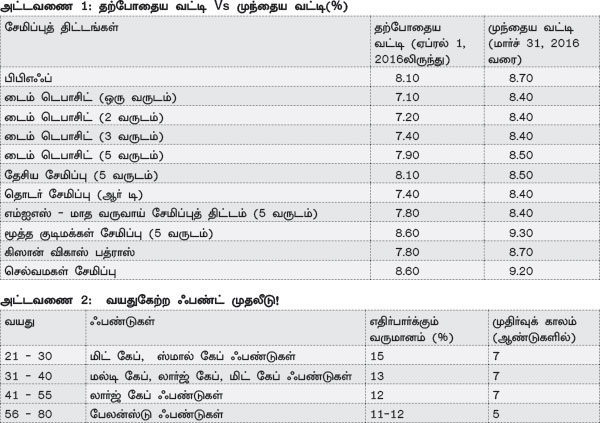

இப்படி பெரும்பாலான மக்களால் வரவேற்கப்பட்ட இந்த சேமிப்புத் திட்டங்களின் வட்டியைச் சில மாதங்களாகவே அரசு குறைக்க முயற்சி செய்து வந்தது. இறுதியாக தற்போது குறைத்தும்விட்டது (பார்க்க பக்கம் 26-ல் உள்ள அட்டவணை-1).

அரசு சிறுசேமிப்புத் திட்டங்களின் வட்டிகளைக் குறைத்தது கிராமப்புற மக்கள், குறிப்பாகப் பெண்களை அதிகம் பாதிக்கும். ஏனெனில் பெரும்பாலான குடும்பங்களில் பெண்கள்தான் இந்தச் சிறு சேமிப்புத் திட்டங்களை அடையாளம் கண்டு மாதாமாதம் அஞ்சலகத்தில் சேமித்து வந்துள்ளனர்.

மேலும், வங்கிகளோ, மியூச்சுவல் ஃபண்ட் போன்ற மாற்று முதலீட்டு திட்டங்களோ இன்னும் நகரங்களைத் தாண்டி விழிப்பு உணர்வு அடையாத நிலையில், இந்த வட்டி குறைப்பு அவர்களுக்கு ஒரு இடி போலத்தான். இது குறித்து நிதி ஆலோசகர் அனிதாபட் சொல்கிறார்…

“இந்த வட்டி குறைப்புக்கு வங்கிகள் தந்த அழுத்தம்தான் காரணம். வங்கிகளில் இருப்பதைக் காட்டிலும், அஞ்சலகங்களில் டெபாசிட்டுகள் அதிகம் இருக்கின்றன. ஏனெனில் வங்கிகள் இல்லாத பட்டிதொட்டிகளிலெல்லாம் காலங்காலமாக அஞ்சலகங்கள் செயல்பட்டு வருகின்றன.

அதுமட்டுமல்லாமல், உத்தரவாத வருமானமும் அரசுத் திட்டம் என்ற நம்பிக்கையும் ஒரு காரணம். ஆனால், அஞ்சலகங்கள் கூடுதல் வட்டி தருவதை வங்கிகள் விரும்பவில்லை. இதன் காரணமாகவே இந்த வட்டி குறைப்பு செய்யப்பட்டுள்ளது.

மற்ற சேமிப்புத் திட்டங்கள்கூட எதிர்காலத் தேவைகளுக்காகத் திட்டமிடுபவை என்பதால் பெரிய இழப்பு இல்லை என்று சொல்லலாம். ஆனால், மாத வருவாய் திட்டங்களுக்கு வட்டியைக் குறைத்திருப்பது சரியான முடிவல்ல. இன்று இருக்கிற விலைவாசியில் பலருக்கு இது போன்ற திட்டங்கள் கைகொடுப்பதாக இருந்து வருகின்றன. இதில் கணவன் – மனைவி சேர்ந்து ரூ.9 லட்சம் வரை முதலீடு செய்யலாம். மாதாமாதம் இதற்கு வட்டி வரும். இதில் சில வரையறைகள் உள்ளன. ஆனால், வங்கி நிரந்தர இருப்பில் வரையறைகளே இல்லை. மேலும், நிறைய நடைமுறைகள் இருப்பதால், கீழ்தட்டு மக்கள் இதில் ஆர்வம் காட்டுவதில்லை. அவர்கள் அஞ்சலகங்களையே நாடுகிறார்கள்.

ஆனால், பெரும்பாலான அரசின் திட்டங்கள் முதலில் மக்களை ஈர்க்கும் வகையில் விளம்பரப் படுத்தப்படுகின்றன. அதை நம்பி மக்களும் முண்டியடித்துக்கொண்டு கூட்டம் கூட்டமாக வந்து சேமிப்புக் கணக்கைத் தொடங்கி சேமித்தனர். ஆனால், முதிர்வுக் காலத்தின்போது அவர்கள் எதிர்பார்த்த வருமானம் கிடைப்பதில்லை என்னும்போது ஏமாற்றத்துக்கு உள்ளாகின்றனர். குறிப்பாக, செல்வ மகள் திட்டத்தைச் சொல்லலாம். பிபிஎஃப் திட்டத்தையே வேறு வடிவத்தில் அறிமுகப்படுத்தி முதலீடுகளைத் திரட்டியது அரசு. ஆனால், இப்போது அதன் வட்டியையும் குறைத்திருக்கிறது.

அறியாமையால் மக்கள் தங்களுக்குக் கிடைக்கும் வருவாயை மட்டுமே பார்த்து முதலீடு செய்கின்றனர். எந்தவொருத் திட்டமாக இருப்பினும் அதனை முழுதாகத் தெரிந்துகொண்டு முதலீடு செய்பவர்கள் 10% பேர்தான்” என்று கூறினார்.

அரசு ஏன் இது போன்ற நடவடிக்கையை எடுத்துள்ளது, சிறுக சிறுக பணத்தைச் சேர்த்து வந்த மக்கள் இதனால் பாதிக்கப்பட மாட்டார்களா, இதனால் மக்கள் பாதிக்கப்படுவதோடு, அரசின் மீதான நம்பிக்கையும் குறையும் என்று அரசுக்குத் தெரியாதா என்பது போன்ற கேள்விகள் எழுகின்றன. இது குறித்து பொருளாதார வல்லுநர் பேராசிரியர் சீனுவாசனிடம் கேட்டோம்.

“சிறுசேமிப்புத் திட்டங்களின் வட்டி குறைப்பு, அதில் மட்டுமே முதலீடு செய்தவர்களுக்கு உண்மையாகவே இழப்புதான். ஆனால், அரசு வட்டியைக் குறைக்காமல் இருந்தால் அரசு தன் பையிலிருந்து பணத்தை கூடுதலாக எடுத்து செலவு செய்ய வேண்டியிருக்கும். ஏனெனில் சந்தையின் வட்டியைவிட கூடுதல் வட்டியைப் பல ஆண்டுகளாக அரசு வழங்கி வருகிறது. இதனால் அரசுக்கு செலவீனம் அதிகமாகி, நிதிப் பற்றாக்குறைக்கு ஆளாகிறது (பார்க்க மேலே உள்ள அட்டவணை). உதாரணமாக, 2015-16-ல் சேவிங் டெபாசிட்டுக்கு அரசு கொடுத்த வட்டி மட்டுமே ரூ.30,500 கோடி. இதனைத் தவிர்ப்பதற்காகவே அரசு இந்த நடவடிக்கையை எடுத்திருக்கிறது.

சிறு சேமிப்பு முதலீட்டாளர்களின் நலன் கருதி வட்டியைக் குறைக்காமல் இருந்தால், அரசு தன் செலவுகளைச் சமாளிக்கவும், நிதிப் பற்றாக்குறையைத் தடுக்கவும் வரிகளைக் கூட்ட வேண்டியிருக்கும். ஏற்கெனவே செஸ் வரி, சேவை வரி, மதிப்புக் கூட்டு வரி மற்றும் விற்பனை வரி என்று இருப்பது எல்லோரும் அறிந்ததே. இந்த வரிகளைக் கூட்டுவதன் மூலமும், புதிய வரிகளை அமல்படுத்துவதன் மூலமும் அரசு தன் நிதிப் பற்றாக்குறையைப் போக்கிக்கொள்ள வேண்டிய சூழல் வரும். இந்த வட்டி குறைப்பு நடக்காவிட்டால், அது வரியாக மக்கள் தலையில்தான் விழும். அரசு கொடுப்பது போல் கொடுத்து, வேறு வழியில் வாங்கிக் கொள்வதற்கு இது எவ்வளவோ மேல் என்பதை மக்கள் புரிந்துகொள்ள வேண்டும்” என்று கூறினார்.

இவர் கூறியது போலவே, அரசு இத்தகைய முடிவை எடுத்திருப்பதைப் பல்வேறு பொருளாதார அறிஞர்கள் வரவேற்றுள்ளனர். ஏனெனில் தற்போது இருக்கும் நிலையில் வட்டி குறைப்பு என்பது வங்கிக்கு அவசியமான ஒன்றாக இருக்கிறது. சமீபத்தில் ரிசர்வ் வங்கி வட்டி விகிதத்தைக் குறைத்த பிறகே வங்கிகளும் டெபாசிட் மற்றும் கடன் வட்டி விகிதத்தைக் குறைத்தன. 2015 ஜனவரியிலிருந்து தற்போது வரை ரிசர்வ் வங்கி, வட்டி விகிதத்தை 100 அடிப்படைப் புள்ளிகள் குறைத்தது. ஆனால், வங்கிகள் தங்களது கடன் வட்டியில் 70 அடிப்படைப் புள்ளிகள் மட்டுமே குறைத்தன.

இந்த சிறுசேமிப்புத் திட்டங்களின் வட்டி குறைப்பினால் யாரெல்லாம் பாதிக்கப்படுவார்கள், பாதிக்கப்படாமல் இருக்க என்ன செய்ய வேண்டும் என்பது குறித்து நிதி ஆலோசகர் ராமலிங்கம் அவர்களிடம் கேட்டோம்.

“பிபிஎஃப், சுகன்யா சம்ரிதி ஸ்கீம், சீனியர் சிட்டிசன் சேவிங்ஸ் போன்றவற்றில் முதலீடு செய்தவர்கள் இதனால் பாதிக்கப்படுவார்கள். ஆனால், இந்த வட்டி குறைப்பு இப்போது சந்தையில் உள்ள அளவுக்கு மட்டுமே குறைத்து உள்ளதால், முதலீடுகளை வெளியே எடுக்க வேண்டிய அவசியம் இல்லை. மேலும், அஞ்சலக மாதாந்திர வருவாய் சேமிப்புத் திட்டம், தேசிய சேமிப்பு சான்றிதழ் மற்றும் டைம் டெபாசிட் போன்றவற்றுக்கான வட்டி அவற்றின் முந்தைய வட்டியாகவே முதிர்வுக் காலம் வரை கிடைக்கும்.

ஆனால், சேமிப்புத் திட்டங்களுக்கு வட்டி நிர்ணயம் ஒவ்வொரு காலாண்டுக்கும் பரிசீலனை செய்யப்படும் என்பது சரியான யோசனை அல்ல. தொடர்ந்து வட்டிக் குறைப்பு நடக்குமானால் பெரிய அளவில் பாதிப்பு மக்களுக்கு இருக்கும். எனவே, தொடர் வருமானம் எதிர்பார்ப்பவர்கள் தங்களின் பாதுகாப்புக்காக முதலீட்டில் 10 சதவிகிதத்தை பங்குகளில் ஐந்து ஆண்டு கால அடிப்படையில் முதலீடு செய்து, மிச்சத்தை சிறுசேமிப்புத் திட்டங்களில் போடலாம். இதுபோன்ற வட்டி குறைப்பினால் இழக்கும் வருமானத்தை, பங்குகளில் முதலீடு செய்வதில் கிடைக்கும் வருவாய் மூலம் சமன் செய்துவிடலாம்.

ஆனால், சேமிப்புத் திட்டங்களுக்கு வட்டி நிர்ணயம் ஒவ்வொரு காலாண்டுக்கும் பரிசீலனை செய்யப்படும் என்பது சரியான யோசனை அல்ல. தொடர்ந்து வட்டிக் குறைப்பு நடக்குமானால் பெரிய அளவில் பாதிப்பு மக்களுக்கு இருக்கும். எனவே, தொடர் வருமானம் எதிர்பார்ப்பவர்கள் தங்களின் பாதுகாப்புக்காக முதலீட்டில் 10 சதவிகிதத்தை பங்குகளில் ஐந்து ஆண்டு கால அடிப்படையில் முதலீடு செய்து, மிச்சத்தை சிறுசேமிப்புத் திட்டங்களில் போடலாம். இதுபோன்ற வட்டி குறைப்பினால் இழக்கும் வருமானத்தை, பங்குகளில் முதலீடு செய்வதில் கிடைக்கும் வருவாய் மூலம் சமன் செய்துவிடலாம்.

மேலும், இந்த வட்டி குறைப்பினால் வங்கிகள் தங்களது கடனுக்கான வட்டியைக் குறைக்குமா என்றால் இல்லை. ரிசர்வ் வங்கியின் வட்டி விகிதத்தைப் பொருத்துதான் வங்கிகளின் வட்டி குறைப்பு இருக்கும். சேமிப்புத் திட்டங்களின் வட்டிக் குறைப்புக்காக எல்லாம் வங்கிகள் கடன்களின் வட்டியைக் குறைக்காது” என்றார்.

இனி என்ன செய்யலாம்?

சிறுசேமிப்புத் திட்டங்களுக்கான வட்டி விகிதம் குறைக்கப்பட்டிருக்கும் நிலையில், இவற்றில் முதலீடு செய்துவந்த முதலீட்டாளர்கள் இனி என்ன செய்தால் கூடுதல் வருமானம் கிடைக்க வாய்ப்பிருக்கிறது என்கிற கேள்வியை சர்ட்டிஃபைடு ஃபைனான்ஸியல் பிளானரும் ஃபார்ச்சூன் பிளானர்ஸ்.காம் நிறுவனத்தை நடத்தி வருபவருமான பத்மநாபனிடம் கேட்டோம்.

‘‘ஒரு கதவு மூடப்பட்டால், மறு கதவு திறக்கும். ஆனால், இப்போது பலரும் மூடப்பட்ட கதவையே பார்த்துக் கொண்டிருக்கிறார்கள். பணவீக்கம் என்பது தினசரி வாழ்க்கையில் 8% மேலே. தவிர, பலருக்கும் கார் வாங்க வேண்டும், வீடு கட்ட வேண்டும் என்று பல ஆசைகளும் இருக்கின்றன. இந்தக் கனவுகளை நிஜமாக்க சிறுசேமிப்புத் திட்டங்கள் மட்டுமே கைதராது. இந்த சிறுசேமிப்புத் திட்டங்களுக்கான வட்டியை குறைத்து இருப்பதினால், வேறு முதலீடுகளில் கவனம் செலுத்த வேண்டிய கட்டாயம் இப்போது ஏற்பட்டு உள்ளது.

பிபி.எஃப்.-ன் வட்டி விகிதம் 8.7%-லிருந்து தற்போது 8.1%-ஆகக் குறைக்கப் பட்டுள்ளது. வட்டி விகிதம் குறைக்கப் பட்டதால் நமக்கு ஏற்படும் இழப்பினை எடுத்துச் சொல்ல ஒரே ஒரு உதாரணத்தை எடுத்துக் கொள்வோம்.

பிபி.எஃப்.-ன் வட்டி விகிதம் 8.7%-லிருந்து தற்போது 8.1%-ஆகக் குறைக்கப் பட்டுள்ளது. வட்டி விகிதம் குறைக்கப் பட்டதால் நமக்கு ஏற்படும் இழப்பினை எடுத்துச் சொல்ல ஒரே ஒரு உதாரணத்தை எடுத்துக் கொள்வோம்.

உதாரணமாக, ஒருவர் ஒவ்வொரு வருடமும் 1.5 லட்சத்தை இந்தத் திட்டத்தில் அடுத்த 15 ஆண்டுகளுக்கு முதலீடு செய்கிறார் என்று வைத்துக் கொள்வோம். பழைய வட்டியின்படி அவருக்குக் கிடைப்பது ரூ.43 லட்சம் எனில், புதிய வட்டியில் அவருக்கு ரூ.41 லட்சம் மட்டுமே கிடைக்கும். 0.6% வட்டிக் குறைப்பதால், 15 ஆண்டுகளில் ரூ.2 லட்சம் நமக்குக் கிடைக்காமல் போகும்.

பாதுகாப்பு என்கிற ஒரே காரணத்துக்காக நம்முடைய மக்கள் குறைந்த வருமானத்தை மனமுவந்து ஏற்றுக் கொள்கிறார்கள். சமீபத்தில் நபார்ட் நிறுவனம் வெளியிட்ட 10 வருட டாக்ஸ் ப்ரீ பாண்ட்-ன் வட்டி விகிதம் 7.29%. தொடங்கிய முதல் நாளிலே ரூ.14,000 கோடி முதலீடு வந்தது. அந்த பாண்டின் மொத்த வெளியீட்டு மதிப்பே வெறும் ரூ.3,500 கோடிதான். வரும் 10 வருடத்தில் நம்முடைய பணவீக்கம் என்னவென்று தெரி யாது; நம்முடைய பணத்தேவைகள் எப்படி இருக்கும் என்று தெரியாது. 10 வருடத்துக்கு உத்திரவாதம் என்கிற ஒரே காரணத்துக்காக அத்தனை பேரும் இதைத் தேர்வு செய்வது விநோதத்திலும் விநோதம்!

மியூச்சுவல் ஃபண்ட் திட்டங்கள் ஓரளவுக்கு ரிஸ்க் கொண்டவை என்றாலும் நல்ல லாபம் தரக்கூடியவை. தற்போது வட்டி குறைக்கப் பட்டிருக்கும் திட்டங்களைவிட மியூச்சுவல் ஃபண்ட் முதலீடுகள் எந்த அளவுக்கு சிறந்ததாக இருக்கும் என்பதை ஒரு உதாரணத்துடன் பார்ப்போம்.

ஒருவர் 1994 ஏப்ரல் முதல் ஹெச்.டி.எஃப்.சி. ப்ரூடென்ஸ் ஃபண்டில் மாதம் ரூ.1000 வீதம் எஸ்.ஐ.பி. மூலம் முதலீடு செய்திருக்கிறார் என்று வைத்துக்கொள்வோம். 2007-08 ஆகிய இரு ஆண்டுகளில் உலகப் பொருளாதார நெருக்கடி காரணமாக இந்திய சந்தை கடுமையாக சரிவடைந்தது. மார்ச் 9, 2009 அன்று பி.எஸ்.இ. குறியீட்டு 8160 புள்ளிகளுக்கு இறங்கியது. 21000 புள்ளிகளிலிருந்து சரிந்து 8160 புள்ளிகளைத் தொட்டது. சீ, இனி பங்குச் சந்தையே வேண்டாம் என்று வெறுத்துப் போய், கடந்த 15 ஆண்டுகளாக அவர் செய்திருந்த முதலீட்டை (ரூ.1.80 லட்சத்தை) திரும்ப எடுத்திருந்தால், அவருக்கு திரும்பக் கிடைக்கும் தொகை ரூ.7,74,632-ஆக இருக்கும். இது கூட்டு வட்டியில் 16.47% லாபம். நீண்ட கால நோக்கில் செய்யப்படும் முதலீடு என்பது ரிஸ்க் இல்லாதவை. அதிக லாபத்தை தருபவை என்பதை எடுத்துச் சொல்லத்தான் இதைச் சொன்னேன்.

நமது இந்தியா வளர்ந்து வரும் நாடு. வளர்ந்த நாடுகளில் வட்டி விகிதம் 1%தான். இன்னும் 10 வருடங்களில் நம் நாடும் வளர்ந்த நாடாக மாறும்போது, இப்போது கிடைக்கும் வட்டி குறையவே வாய்ப்புகள் அதிகம். பாதுகாப்பு கருதி, குறைவான வருமானம் தரும் திட்டங்களை நாடுவதைவிட, நம் ரிஸ்க் அறிந்து, நமக்கேற்ற திட்டங்களில் முதலீடு செய்யலாம்.

பொதுவாக, வயது குறைந்தவர்களுக்கு ரிஸ்க் எடுக்கும் காலம் அதிகமாக இருப்பதால், அவர்கள் மிட் அண்ட் ஸ்மால் கேப் திட்டங்களில் முதலீடு செய்யலாம். அடுத்த நிலையில் இருப்பவர்கள், டைவர்சிஃபைடு திட்டமான மல்டி கேப் முதலீட்டை அணுகலாம். ஓரளவுக்கு வயதானவர்கள் லார்ஜ் கேப் திட்டத்தையும், ஓய்வு பெற்றவர்கள் பேலன்ஸ்டு ஃபண்டுகளையும் தேர்வு செய்யலாம். (பார்க்க எதிர்பக்கத்தில் உள்ள அட்டவணை-2)

இந்த விதி எல்லோருக்கும் ஏற்றது என்றாலும் ஒருவருடைய குடும்ப நிதி நிலைமை, அடிப்படை ரிஸ்க் எடுக்கும் திறன் பொறுத்து இது மாறுபடும். ஒரு நிதி ஆலோசகருடன் கலந்தாலோசித்து, உங்கள் முதலீட்டை மேற்கொள்வது நலம். எனவே, இந்த வட்டி விகிதக் குறைவை ஒரு பாரமாக கருதாமல் நமக்கு கிடைத்த ஒரு வாய்ப்பாக நினைத்தால், நம்மால் கூடுதலாக வருமானம் பார்க்க முடியும்’’ என்றார்.

அரசாங்கம் தனது பொருளாதார சுமையைக் குறைத்துக் கொள்ள இந்த நடவடிக்கை எடுத்திருக்கிறது என்றாலும் பிபிஎஃப் போன்ற சில திட்டங்களுக்கான வட்டி குறைப்பு மீண்டும் மறுபரிசீலனை செய்யப்பட வேண்டும் என்பதும், இதற்கு மேலும் வட்டி குறைக்காமல் இருந்தால் நல்லது என்பதே பெரும்பாலான மக்களின் எதிர்பார்ப்பு.

நன்றி : நாணயம் விகடன் - 03 Apr, 2016

No comments:

Post a Comment